2007 年5月 16 日 演讲者 高级研究员 漆 畑 春彦

-

Upload

nicole-bentley -

Category

Documents

-

view

63 -

download

8

description

Transcript of 2007 年5月 16 日 演讲者 高级研究员 漆 畑 春彦

复旦 ·瑞穗证券讲座

第 3 回《日本投资者和中国市场》

2007 年 5 月 16 日演讲者 高级研究员 漆畑 春彦

瑞穗证券股份有限公司

2

目录目录序言:本讲义的要点 序言:本讲义的要点 P2P2

ⅠⅠ .「.「日本投资者日本投资者」」的概要及市场的结构变化的概要及市场的结构变化

泡沫期之后的证券市场 泡沫期之后的证券市场 P4P411 ..个人投资者的动向:越来越多的风险资产选择个人投资者的动向:越来越多的风险资产选择 P5P5 个人投资者的动向:转向风险资产的背景 个人投资者的动向:转向风险资产的背景 P6P6 个人投资者的动向:金融产品交易法草案的提交个人投资者的动向:金融产品交易法草案的提交 P7P7 22 ..机构投资者的动向:机构投资者的问题所在机构投资者的动向:机构投资者的问题所在 P8P8 机构投资者的动向:流通市场的变化机构投资者的动向:流通市场的变化~~不断发展的不断发展的 市场的机构化市场的机构化 P9P9 (( 参考参考 )) 发行市场的变化发行市场的变化~~主要银行功能低下引起主要银行功能低下引起 的企业直接金融变化 的企业直接金融变化 P10P10 机构投资者的动向:邮政储蓄、简易保险和制度改机构投资者的动向:邮政储蓄、简易保险和制度改 革 革 P11P11 机构投资者的动向:年金资产运用和制度改革 机构投资者的动向:年金资产运用和制度改革 P12P12 机构投资者的动向:投资信托和制度改革机构投资者的动向:投资信托和制度改革 P1P133 机构投资者的动向:保险公司和制度改革 机构投资者的动向:保险公司和制度改革 P14P14

33 ..海外投资者的动向:存在怎样的运用主体海外投资者的动向:存在怎样的运用主体 PP15 15 海外投资者的动向:资产运用公司 海外投资者的动向:资产运用公司 P1P166 海外投资者的动向:年金基金、大学基金、海外投资者的动向:年金基金、大学基金、 私人银行 私人银行 P17P17 海外投资者的动向:对冲基金 海外投资者的动向:对冲基金 P18P18 海外投资者的动向:美国的企业制度改革 海外投资者的动向:美国的企业制度改革 P19P19 海外投资者的动向:欧美的运用制度改革 海外投资者的动向:欧美的运用制度改革 P20P20 日本投资者的方向性:今后追求的目标日本投资者的方向性:今后追求的目标 PP2121 Ⅱ.Ⅱ.中国市场与日本投资者中国市场与日本投资者

11 ..中国证券市场的概况 中国证券市场的概况 P2P23 23 2 ..日本的中国投资:期待高涨的中国股投资信托日本的中国投资:期待高涨的中国股投资信托 PP242433 ..欧美的金融机构扩大对华业务欧美的金融机构扩大对华业务 P2P25544 ..中国证券市场的课题中国证券市场的课题 P2P26655 ..为解决问题进行的市场改革、政府的措施 为解决问题进行的市场改革、政府的措施 P2P27766 ..今后中国证券市场面临的课题今后中国证券市场面临的课题 P2P288

总结:对中国证券市场的启迪总结:对中国证券市场的启迪 P2P299

3

要点 1 :个人投资者的动向 ( 第 1 章 )◆ 以存款为主的日本的个人金融资产。但是 为什么近几年来个人资金逐步向风险性 资产转移了呢?

序言:本讲义的要点◇2003 年以后市场环境的明显好转◇ 金融危机解决在望。 2005 年 4 月正式实施存款 限额保护制度。◇ 证券改革计划等制度改革、法律完善的动向。◇ 投资者教育、咨询业务的深入普及

要点 2 :机构投资者的动向 ( 第 1 章 )◆ 日本机构投资者培育的瓶颈何在?◆“ 市场的机构化”是如何发展的?◆ 运用管制放松、运用改革是如何推进的?

◇ 制度设计、资产分配、运用等功能分工不明确、 管理方式未曾确立。僵硬的运用限制的存在。◇ 外国人、年金、信托银行等引领了机构化发展。◇20 世纪 90 年代后期以来,运用限制的撤消、

产品多样化、信息公开扩大、公司治理改革的推进。

要点 3 :海外投资者的动向 ( 第 1 章 )◆ 海外投资者是怎样的运用主体?◆ 欧美等国进行了怎样的运用改革,运用业界发生了 怎样的改变?

◇ 主要的运用主体为投资信托运用公司、 年金基金、对冲基金等。◇ 近年来,欧美金融当局进行了投资信托制度改革、 引进了对冲基金管理方法等。

要点 4 :中国证券市场的课题 ( 第 2 章 )◆ 从日本、欧美投资者的变迁、以及与此相关的制度 改革中可以学到什么?◆ 今后的课题是什么?

◇ 方向性和日本欧美基本一致。◇ 日本欧美等国大胆地进行了证券市场的重建、 强化,以及运用机构、证券公司竞争力的强化措施。◇ 与外资合作强化证券业者、增加市场透明度、提高 公司治理是今后的关键所在。

4

ⅠⅠ .「.「日本投资者日本投资者」」的概要及市场的结构变化的概要及市场的结构变化

5

泡沫期之后的证券市场泡沫期以后的股票成交金额、日经平均股价的变迁

( 资料来源 )瑞穗证券根据 Bloomberg编制

0

1,000

2,000

3,000

4,000

5,000

6,00019

88/5

/31

1989

/1/2

3

1989

/9/8

1990

/5/8

1990

/12/

21

1991

/8/1

6

1992

/4/1

3

1992

/12/

1

1993

/7/2

6

1994

/3/1

7

1994

/11/

8

1995

/6/3

0

1996

/2/2

1

1996

/10/

9

1997

/6/5

1998

/1/2

9

1998

/9/1

7

1999

/5/1

7

2000

/1/6

2000

/8/2

5

2001

/4/1

9

2001

/12/

7

2002

/8/2

2003

/3/3

1

2003

/11/

18

2004

/7/1

3

2005

/3/8

2005

/10/

28

2006

/6/2

2

2007

/2/1

4

0

5,000

10,000

15,000

20,000

25,000

30,000

35,000

40,000

45,0001东证 部成交金额

日经平均股价(右轴)

10( 亿日元)NTT 86( )J R 87( )

民营化

黑色星期一1987( )

日经平均38,915日元

1989/12( )

新股发行延期1990/3-94/3( )

证券丑闻1991( )

金融制度改/革法公布 综

合经济对策1992( )

·因住专问题银行破产引发的

信用危机1996 1997( ~ )

金融大改革宣言1996/11(

)

实施金融系统改革法1998/12( )

股票买卖手续费自由化

1999( )

公开证券改革计划

2001 02( ・ )

公开金融改革计划2004/12( )

金融产品交易法案2006/3( )

解除存款限额保护2001/4( )

6

◆ 和美国相比,日本的个人金融资产以存款为主。这一倾向长期以来一直延续至今,而以 1997~1998年接连发生的金融

机构破产案为契机,出现了“安全投资转移”这一现象,存款不断向邮政储蓄及大型金融机构集中。在存款利率接近于

零的情况下仍出现这种异常的现象,其原因在于:①优先考虑安全性的国民性、②对邮政局等官方金融机构的信赖、

③判断风险、回报的投资知识尚未深入普及到个人等。

◆ 但是,围绕日本的个人金融资产,近几年出现了变化的苗头。从个人金融资产的结构来看, 1998 年末股票与投资

信托占总体的 6.4%,有价证券也仅占总体的 8.7%,而到 2006 年末,它们已经分别增长至 16.2%和 19.3%。

1. 个人投资者的动向:越来越多的风险资产的选择

日本的个人金融资产 (2006 年底 )

( 资料来源 )瑞穗证券根据日银资料编制

日本 美国

695.6 778.6

112.1169.7

59.6

183.4

157.0

64.7

229.7248.1

42.5

26.8

66.2

25.4

6.1

4.4

0

200

400

600

800

1,000

1,200

1,400

1,600

1,800

1998/3月底 2006/12月底

(万亿日元)

5,560.7

12,191.7

2,863.2

6,072.4

12,868

1,119.1

1440.1

0

5,000

10,000

15,000

20,000

25,000

30,000

35,000

40,000

45,000

2006/12月底

10( 亿美元)

7

◆ 个人逐步转向风险性资产的背景有以下 4点。 ① 2003 年以后日本经济、市场环境的显著好转。 ②银行坏账余额减少等金融危机的解决出现了希望。以 2005年 4 月起全面实施存款限额保护制度为契机,金融行 政当局由重视“金融体系的稳定”转向重视“金融体系的活力” (2004/12 月公布的“金融改革计划” ) 。 ⇒其金融体系改革的方向转向“投资服务法”法制化⇒ 2006 年 3月:提交“金融产品交易法案” ③ 2001 、 2002年“证券市场的结构改革计划”等推动个人参与市场的措施。 ④证券公司推进的投资者教育 ( 关于风险产品的启蒙、个人自认的贯彻 ) 、由“大量推荐销售”向“运用咨询业务” 的转移及其深入普及。

1. 个人投资者的动向:转向风险资产的背景

证券改革计划的概要 (2002/8)

( 资料来源 ) 金融厅资料

日本的银行不良债券余额 (全国银行统计 )

( 资料来源 )瑞穗证券根据金融厅资料编制

1 .任何人都能轻松投资的市场的完善 ◆证券公司对销售渠道的扩充 ◆银行等开展有价证券销售 ◆确立值得信任的投资信托、投资顾问服务 ◆投资知识的普及、信息提供 ◆有助于推动投资者积极参与的税制措施的期望2 .受到投资者信任的市场的确立 ◆证券交易等监察委员会的体制、功能的强化 ◆吸取美国违规会计事件的教训,充实并加强会计审查 ◆确保市场上的公平交易 ◆充实信息公开内容 ◆基于投资者立场的公司治理的强化3 .构筑高效而富有竞争力的市场 ◆面向世界的中长期日本市场的应有姿态 ◆完善交易所市场,店铺市场、私募债券市场的规则 ◆保证市场交易顺利进行的证券决算系统改革 ◆促进证券化、流动化 ( 培育住宅贷款证券化市场等 )

0

10

20

30

40

50

93/ 3 94/ 395/ 3 96/ 397/ 3 98/ 399/ 3 00/ 301/ 302/ 3 03/ 304/ 3 05/ 306/ 3 06/ 9

不

良债

券

处

理

产

生

损

失

(

万

亿

日

元

)

0

20

40

60

80

100不

良债

券

处

理

损

失

累

计

(

万

亿

日

元

)

风险管理债券结余 不良债券处理额累计

8

银行

法

学校

债・

医院

债 证券交易法

金融

期货

交易

法

保险

业法

其他投资服务管制法规(抵押证券业法、商品基金法)

民法・匿名组合(拉面基金等)

利率・外汇掉期交易

金融法制的现状

投资服务法(金融服务・市场法)

(销售・吸引投资・制度等)

银行

法

保险

业法

・以我国经济成熟化、人口老年化为背景的

资产形成需求的多样化

・新型金融技术、 IT技术的发展

・出现了一些金融产品,不适用于现有的以保护使用者

为目的的法规。

・突破原有业态框架,提供各种金融商品及服务的业者,

受到多种不同法律的制约。

符合使用者多元化需求的

各种各样的商品服务使用者的安心 同行业者之间的良性竞争

通过「投资服务法(暂名)」缔造「充满活力的金融体系」

1. 个人投资者的动向:金融产品交易法草案的提交◆ 2006 年 6 月,《金融产品交易法》成立,它将现有的《证券交易法》、《金融期货交易法》、《商品基金法》等分别 规定不同金融产品的法律统一起来,规定了各种金融产品的销售与劝诱等内容,完善一个横向的保护投资者的规则。 受“活 力门事件”启示,该法正在进行对加强投资事业组合的透明性及对违法行为的处罚规则的提升。该法预计在 2007 年 12 月上旬之前实施。

( 资料来源 ) 金融审议会资料

9

2. 机构投资者的动向:机构投资者的问题所在◆ 机构投资者…以稳定的资产为背景的法人或团体,出于纯粹的投资目的而持续进行证券投资的机构。 系指为个人投资者提供投资代理功能或投资中介功能的投资者,其行动目的仅仅在于为委托机构投资者投资的投资 者从证券投资中有效获取股利收益、资本收益。 (据财经详报社《图说 ・日本的证券市场》 )

如果照此定义的话,可以说在日本几乎不存在欧美所说的机构投资者。◆ 制度设计、资产分配、运用等功能分工不明确,公司治理也尚未完全确立。◆ 由于年金制度普及的滞后及资产运用限制,法人部门的资金严重不足,在此背景下,资产的相当一部分经常被直接 用于倾向于企业的贷款,有价证券投资有限,运用方法也以被动运用为主,多元化进程迟缓。

( 资料来源 )瑞穗证券根据日本银行《经济统计月报》编制

主要投资者的有价证券持有情况 (2005 年底 )

250

119

221

101 82

176

38

810

208145

88 10866

3899

27

245

51

0

100

200

300

400

500

600

700

800

900

资产合计

有价证券

(万亿日元)

10

◆20 世纪 90 年代后期,在海外投资者带动下“市场的机构化”不断发展。观察各个投资部门的成交金额所占比率可以 发现,股票市场中个人投资者比率从 1990 年的 30.3%下降到 1997年的 15.1%,而另一方面海外投资者则从 13.1% 上升到 35.2%。 90 年代后期,个人投资者持股比率下降,而年金、信托银行等机构投资者的持有比率则相应增加, 与海外 资者共同推动了机构化的发展。◆ 从各类投资者的持股比率中可以看出,海外投资者从 1990 年的 4.7%持续上升, 1997年为 13.4%, 2004 年达到 23.7%,作为股东的地位不断提高。◆ 海外投资者的持股比率不断上升,另一方面, 90 年代后期以来,金融机构和企业公司间的“交叉持股”被解除,这两 者的持股比率趋向减少。而银行的贷款不畅和主要银行功能的低下、企业经营狭窄化现象则越来越严重。

( 资料来源 )瑞穗证券根据全国证券交易所协商会《股东分布情况调查》编制

2. 机构投资者的动向:流通市场的变化 ~ 不断发展的市场的机构化

( 资料来源 )瑞穗证券根据东证资料编制

各类投资者持股比率的变迁越来越高的海外投资者的存在地位 (各个投资部门成交金额所占比率 )

0%

20%

40%

60%

81 82 83 84 85 86 87 88 89 90 91 92 93 94 95 96 97 98 99 00 01 02 03 04 05 06

(年)金融机构 投资信托 企业法人 证券公司 外国人 个人

0

20

40

60

80

100

49 51 53 55 57 59 61 63 65 67 69 71 73 75 77 79 81 83 85 87 89 91 93 95 97 99 01 03 05(年度)

(%)

投资信托 年金信托 金融机构 企业法人等 个人 外国人

银行和企业相互持股的进展相互持股消除的趋势

11

0

4

8

12

16

20

85 86 87 88 89 90 91 92 93 94 95 96 97 98 99 00 01 02 03 04

公募增发(上市企业)

WB国内

CB国内

CB海外

普通公司债(国内)

( )万忆日元

股权融资为主

债务融资为主

年度

◆ 泡沫时期的企业积极利用了成本低廉的股票发行取代了通过主要银行进行的间接金融。由于逐渐摆脱了高度增长期的 慢性资金不足,证券市场也日趋完善,因此通过交叉持股来维持与银行等的长期稳定的合作关系就显得不是那么必要 了。到 21世纪初期银行的贷款不畅日益突出,更进一步加快了主要银行功能的低下,企业转换日式经营基础而转向了 “ 重视股东型”的经营。◆ 1989 年,企业通过股票筹集资金达到近 9万亿日元,而 90 年代前期到中期则经历了持续的低迷。◆ 另一方面,通过公司债的融资,在经济后退、设备投资下降等的背景下曾一度减少,但随着长期利率的下降,自 90 年 后期开始增加发行金额。日本国内的企业增资额, 2005 年为 2.1164万亿日元, 2006 年为 3.2555万亿日元。公司债 发行额(民间及公共部门合计), 2005 年为 227.1726万亿日元, 2006 年为 209.5344万亿日元(日本证券业协会)。

企业融资的变迁 ( 国内市场 )

( 资料来源 )瑞穗证券根据瑞穗银行《证券便览》编制

( 参考 ) 发行市场的变化 ~ 随着主要银行功能低下而出现的企业的直接金融转换、向重视股东型经营的转变

12

顾客

邮政储蓄

市场

地方公共团体

国家

财政投资机构

企业

外国政府等

存款人

信托银行

邮政业务

财政融资资金

地方公共团体贷款

地方债

国债

国债

(财政投资债) 财政投资机构券

公司债・存款等

外国债等

存款人贷款

货币信托(单独运用指定信托)

资金融通

◆ 从前,邮政储蓄资金以高利率托管于资金运用部,在牺牲从财政投资机构获得的高利率的基础上,向国民提供 10年定 期储蓄等优于民间金融机构的金融产品。类似这种勉强维持财政投资的行为,是招致作为财政投资机构的特殊法人的 不健全化等问题的原因所在。◆ 随着 2001年度的财政投融资改革,邮政储蓄资金向财务省资金运用部的托管被取消,开始全额自主运用,向根据 市场原理进行运用的方向转移。该改革还同时取消了简易保险资金对财政投资机构的贷款等。面向邮政民营化的 邮政资金运用的改革正在逐步深入。邮政储蓄资金的自主运用的结构 (2001 年度财政投融资改革 )

( 资料来源 )瑞穗证券根据邮政储蓄、简易保险的信息公开资料编制

2. 机构投资者的动向:邮政储蓄、简易保险和制度改革

邮政民营化和财政投融资改革

( 资料来源 )瑞穗证券编制

竞争产生效率化

邮局网络的有效利用

公共金融的臃肿化2005/10邮政民营化法成立

2007/10 )( 实现民营化

2006/1日本邮政公司成立(民营化准备正式开始)

对国债市场的影响

※ 通过民营化推动与民间金融机构等的竞争,削减不必要的成本,从而减轻国民负

※ 25000遍布全国的 个邮局网络是一种公共财产,应该对此加以有效利用。

※ 350邮政储蓄、简易保险共同筹集资金高达万亿日元以上,但其中大多数被投资于国债及财政投资债,助长了国家赤字财政及财政

※邮政储蓄和简易保险是泡沫经济崩溃后大量发行的国债的重要承销人。如果取消邮政储蓄和简易保险,可能会导致国债暴跌。邮

财政投融资改革(邮政相关)①废除邮政储蓄资金在财务省资金运用部的义务托管(2001/ 3废除资金运用部)⇒ 2001/ 4自 起开始全额自主运用②废除简易保险资金对财政投资机构的贷款等

( 邮政民营化的论点 )

13

退休

员工

年金领取人

厚生年金基金 生命保险公司信托银行等

年金的支付

企业保费 厚生年金

基本合同支付保费

◆ 日本的企业年金分为合格退职年金、厚生年金基金、确定缴费年金 (401k) 、确定给付企业年金;官方年金分为国民 年金、厚生年金、共济年金。确定缴费年金有以下特点:①将来的给付随运用业绩而变化;②分为企业型、个人型; ③加入者为 60岁以下的企业职工或自营业者;④加入者拥有个人单独的年金管理资产,由本人指示运用;⑤即使工作 单位变动也可以不中断年金加入期,继续享受免税待遇办理移交。◆ 过去,核心的企业年金制度“厚生年金基金”的运用委托仅限于人寿保险和信托银行,并要求执行僵化的“ 5: 3: 3: 2 规定” ( 资产构成要求安全性资产 50%以上、股票及外汇计价资产 30%以下、不动产 20%以下 ) 。 1990 年同意增 加投资顾问业者为运用委托单位, 1997年完全撤消了 5: 3: 3: 2 规定。◆ 官方年金基金由于低生育率老龄化现象的日益严重,采取了下调领取起始年龄,减少领取金额等措施,引发了人们对 年金的不信任感。

年金资产运用的结构 (厚生年金基金 )

( 资料来源 )瑞穗证券根据厚生劳动省网页编制

2. 机构投资者的动向:年金资产运用和制度改革

关于企业年金主要的运用限制放宽

( 资料来源 )瑞穗证券根据各类资料编制

年1/3・解除企业年金部分委托投资顾问运用的禁令(总资产的 )

“5 3 3 2” 50%・运用扩大部分的资产分配 : : : 规则(每个运用机构分别为安全性资产 以上)

1993 1・对投资顾问公司的最低委托金额下调到 亿日元

1995 “5 3 3 2”・关于运用扩大部分,撤消各个运用机构的 : : : 规则。

1996 “5 3 3 2”・对于先有运用部分,撤消各个运用机构的 : : : 规则。

“5 3 3 2”・撤消满足一定条件的基金及联合会的 : : : 规则

1997 “5 3 3 2”・ : : : 规则的完全撤消

1998 ・撤消厚生年金基金自主运用的上限规定

1999 ・完全撤消先有运用及运用扩大的划分

“ 500 ” )・撤消自家运用的资产规模限制(撤消 资产 亿日元以上 这一条件

・解除上市股票直接缴纳年金资产的禁令

2001 ・确定缴费型年金的开始

2002 ・确定给付型企业年金的开始

2000

限制放宽的内容

1990

14

◆ 投资信托是一种将财产委托于股票、债券等有价证券投资运用的制度,具有①根据规模利益,即使零散的资金也 可以进行与大额投资者相同效果的运用;②由专业人员负责资金运用;③分散投资等优点。◆ 在日本,私募投资信托、基金中的基金、不动产投资信托等得到解禁,面向年金资金运用及富裕阶层需求的产品 相继出现。作为存款限额保护全面解禁后的继承产品,人们对投资信托产品抱有很高的期望。◆ 2006 年末的纯资产余额(公募投资信托),股票投信为 55.6万亿日元(前年比增长 36.3%),公司债投信为 10.5

万亿日元(同比减少 8 %), MMF 为 2.6万亿日元(同比减少 10.8%)。随着近年来股票市场的复苏,股票投信的

余额也在顺利增长。从销售渠道来看纯资产的份额(公募投信),证券公司占 57.3%,银行占 42.1%、直接销售

(投信公司)占 0.6%,自 1998 年 1 月银行窗口销售解禁以后,银行渠道的增长尤为显著。 投资信托 ( 合同型 ) 的构成

( 资料来源 )瑞穗证券根据《图说 日本的证券市场》编制

2. 机构投资者的动向:投资信托和制度改革

日本投资信托制度改革的经过

( 资料来源 )瑞穗证券编制

◆1951 年 证券投资信托法实施 ( 投资信托制度从单位型股票投资信托开始 )

◆1961 年 公司债投资信托的募集开始◆1967 年 “对受益人的忠实义务”的制定◆1980 年 中期国债基金募集开始◆1984 年 投资信托开始从事投资建议业务◆1990 年 外资投资信托公司相继进入投资信托业务◆1992 年 MMF的募集开始◆1993 年 银行类投资信托公司进入投资信托业务,投资信托公司开始直接销售◆1995 年 运用中金融衍生产品的利用扩大,投资信托和投资业务的兼营◆1997 年 金融机构的窗口销售业务解禁◆1998 年 私募投资信托、公司型投资信托解禁◆2000 年 不动产投资信托 (J-Reit) 解禁,投资委托业者的受托者责任明确化◆2005 年 邮政局窗口的销售业务解禁

15

◆ 自从 1997年 4 月日产生命破产以来,到 2001年已经有 7家人寿保险宣布破产。泡沫经济崩溃后的运用环境恶化 导致计划收益的缩水,产生巨额“逆差”,对过去收益积蓄较少的人寿保险,以及预计利率偏高的人寿保险造 成了直接的打击。◆ 最近,由于 2000 年度以来连续 3年股价下跌的影响, 2003年 3月底, 7大保险公司中有 5家出现了帐外资产亏损。由 于帐外资产收益现象关系到人寿保险的健康指标“偿付保证金比率 ( 保险版的自有资本比率 )” ,因此各公司不得 不减持股份。 2005 年度,作为经济复苏的反映,股票持有比率明显提高。◆ 尽管规定不断放宽,但为了确保保险公司的保险金支付能力,保护合约者利益,对股票、外汇计价资产、不动产 等资产构成比率加以限制的“ 3: 3: 2 原则”目前仍然保留。主要人寿保险公司的资产构成比率 (2005年度末 )

2. 机构投资者的动向:保险公司和制度改革

人寿保险的运用限制放宽 ( 保险业法运用规定的修订 )

( 资料来源 )瑞穗证券根据人寿保险协会《人寿保险经营》等资料编制

年份 限制放宽的内容1977 解除海外贷款禁令

1978 10%设立海外贷款的总额限度(一般帐户资产的 以内)

1981 CD CP 3%外国 ・ 的持有许可(同 以内)

1984 3%以有价证券为运用对象的货币信托许可(同 以内)

1986 30%外国证券投资范围扩大及外币记价资产范围扩大(同 以内)

1987 3% 10%设置任意运用范围(一般帐户的 以内)、消费者贷款范围扩大(同 以内)

CP国内 的持有许可

1988 5%货币信托范围扩大(同 以内)、住宅贷款债权信托的持有许可

1989 撤消有价证券的贷款范围

1990 7%货币信托范围扩大(同 以内)

1993 CARDs外国贷款债权信托受益证券( 等)的获取许可

1995 不动产信托的许可、动产及不动产信托受益权的获取许可

1996 伴随新保险业法的实施,对运用限制进行的根本性修订

1998 CP解除直接获取 的禁令、撤消关于特别帐户的大宗信用交易限制

14.58.6

17.327

31.5 29.5 31.83.82.8

6.26.6

5.2 4.5

14.5

8.9

11.4

14.2

17.415.7 13.9

42.1

45.7

46.8

28.5 15.617.7 16.7

24.4

32.2

19.9 22.126.2

28.1 27.7

3.8 5.4

29.7

3.7

1.7

12.2

20.5

26.1

7.80.6 2.9 1.9 2.1 2.7

0%

20%

40%

60%

80%

100%

1985 1989 1993 1998 2002 2003 2004 2005

其他证券

国外证券

股票

公司债

地方债

国债

( 资料来源 )瑞穗证券根据各公司决算资料编制

(年度 )

16

◆ 海外投资者可以分为:①进行传统的指数运用的运用公司、共同基金;②年金基金、大学基金;③银行、保险公司; ④追求“绝对回报”的对冲基金等。大多数采用积极运用方法,通过金融衍生产品等先进技术将实物交易提高到新的高 度。◆ 除对冲基金以外的海外投资者,之前均以基于现代资产理论 (Modern Portfolio Theory) 的指数运用为主,但近年来 更加偏向于选择性投资。投资信托公司等设立对冲基金已经不再是什么罕见事例。海外投资者的资产规模和运用方式 (示意 )

( 资料来源 )瑞穗证券编制

3. 海外投资者的动向:存在怎样的运用主体?

发现市场的非效率性,追求终极的回报

基金规模小

选择相对指数而言的相

对回报选择绝对回报

银行・保险

年金基金

PB

对冲基金

投资公司

运用公司・MF

基金规模大

基于现代资产组合理论 (MPT)指数运用为中心

投资信托运用公司・年金基金・大学基金的对冲基金投资也在扩大

17

◆ 美国的主要资产运用公司以运用资产高达 1.3 万亿美元规模的巴克莱环球投资、道富、 FIDELITY 为首,其运用的资产 超过了 3,000亿美元 (2004 年底目前 ) 。这一规模大大超过了日本最大的资产运用公司“野村资产管理公司” 1,950亿美元 (20.9万亿日元, 2006年 1月末 ) 的运用资产。◆ 美国自 90 年代中期以来,随着确定缴费年金 (401k) 的普及,投资信托市场得以顺利扩大。 2003年秋季,由于发生投 资信托丑闻使余额一度有所减少,但制度改革等显现成效,投资信托市场再次扩大,支撑了投资信托运用公司的成 长。 2006 年底,美国的投信余额达到 10. 4 万亿美元。美国运用资产公司的排行榜 (按照 2004 年底统计数据 )

( 资料来源 )瑞穗证券根据 Pension & Investments编制

3. 海外投资者的动向:资产运用公司

美国投资信托的余额变迁

( 资料来源 )瑞穗证券根据 ICI 资料编制

(百万美元)排名 运用公司 a.运用资产(全部) b.美国国内运用资产 b a %/ ( )

1 Barclays Global 1,361,949 774,314 56.92 State Street Global 1,352,791 1,004,059 74.23 Fidelity Investments 1,286,107 1,105,700 86.04 Legg Mason + Citigroup AM 889,538 560,314 63.05 Vanguard Group 848,397 841,792 99.26 BlackRock + Merrill Lynch 837,931 600,646 71.77 J P Morgan Asset Management 786,018 479,529 61.08 Deutsche Asset Management 730,534 275,875 37.89 Mellon Financial 707,078 570,387 80.7

10 Capital Research 703,632 456,925 64.911 Northern Trust Global 571,883 543,289 95.012 Morgan Stanley 563,208 350,517 62.213 AllianceBernstein International 538,764 407,901 75.714 AIG Global Investment 524,677 348,386 66.415 UBS Global Asset Management 516,307 125,204 24.2- Citigroup Asset Management 513,668 272,096 53.016 Prudential Financial 499,577 404,277 80.9- Merrill Lynch 496,171 332,027 66.917 Wellington Management 469,884 349,606 74.418 PIMCO 445,721 347,761 78.019 Goldman Sachs Asset 421,656 272,124 64.520 Franklin Templeton 402,206 299,142 74.4- Legg Mason 375,870 288,218 76.721 ING 364,080 196,235 53.922 American Express 353,929 246,433 69.623 TIAA-CREF 345,011 322,386 93.4- BlackRock 341,760 268,619 78.6

合并到2005年

合并到2006年

0

2,000

4,000

6,000

8,000

10,000

12,000

0

1,000

2,000

3,000

4,000

5,000

6,000

7,000

8,000

9,000

投资信托纯资产余额

投资信托件数(右轴)

(年底)

10( 忆美元) (件)

18

( 资料来源 )瑞穗证券根据大学资料编制

◆ 欧美的年金基金分为“官方年金基金”和“私人年金基金”。美国最大的官方年金基金是加州公务员退职年金基金 (CalPERS, 2005 年底的运用资产 1,959亿美元 ) ,而后者的代表机构有 IBM 年金基金 (738亿美元 ) 、 GE 年金基金 (712亿美元 ) 等。大部分年金基金都不设自己的运用负责人和证券分析师,而是在接受咨询公司对资产分配及运用 公司建议的基础上,委托外部机构进行运用。◆ 大学基金方面,内部设置证券分析师、基金经理人的也为数不多,但类似哈佛、耶鲁等主要大学设有 100名左右的运 用负责人,负责 200亿美元规模资产的运用。近年来这些主要大学逐步加强了向未公开股、新兴股、产品等选择性资 产的倾斜。◆ 私人银行不同于普通股份公司形式,是负担无限责任的合伙制“个人银行”。一般而言,是以富裕阶层的个人为顾 客进行资产管理的银行。

美国主要大学基金的资产分配 (2004 年 )

3. 海外投资者的动向:年金基金、大学基金、私人银行

①哈佛大学 ②耶鲁大学 美国的年金基金排行榜 (2005 年底 运用余额 )

( 资料来源 )瑞穗证券根据 Pension & Investments编制

(百万美元)

2004与 年相比

2005 2004 增减率

1 1 California Public Employees 195,978 16.4%

2 2 Federal Retirement Thrift 167,165 18.5%

3 4 California State Teachers 133,988 14.8%

4 3 New York State Common 131,861 12.3%

5 6 Florida State Board 114,935 12.1%

6 5 General Motors 114,271 6.8%

7 7 New York City Retirement 105,860 10.5%

8 8 Texas Teachers 94,384 11.2%

9 9 New York State Teachers 87,353 9.7%

10 12 Wisconsin Investment Board 74,466 12.9%

11 13 IBM 73,885 14.0%

12 10 Nes J ersey 72,917 8.6%

13 11 General Electric 71,221 7.1%

14 15 North Carolina 69,494 14.4%

15 14 Boeing 69,316 13.6%

排名年金基金 运用资产余额

, 14.8%国内股票

, 7.4%债券

, 14.8%海外股票

, 14.5%未公开流通股

, 18.8%实物资产

, 3.6%现金

, 26.1%绝对收益型

国内股票

债券

绝对收益型

海外股票

未公开流通股

实物资产

现金

, 15%美国股票

, 10%海外股票

, 5%新兴股票

, 13%未公开流通股

, 12%绝对收益型, 5%高收益债券

, 13%商品

, 10%不动产

, 11%美国证券

, 5%外国证券

, 6%通货膨胀

美国股票

海外股票

新兴股票

未公开流通股

绝对收益型

高收益债券

商品

不动产

美国证券

外国证券

通货膨胀

-5现金

“ ”注)因证券的借贷产生的 现金 为负数,图表上予以省略。

19

◆ 与以指数运用为主体的传统运用机构相比,一直崇尚“追求绝对回报 (absolute return)”这一投资哲学的“对冲基金”的 增长很明显。预计 2006 年底,运用资产余额将超过 1,400亿美元,基金数将超过 9,400件。◆ 对冲基金和创业投资及私人股权投资一样,是“私募投资组合”的一种形式。它是不经美国证券交易委员会 (SEC)注 册登记的私募金融产品,并不是共同基金那样的公募产品。

不断扩大的对冲基金运用资产余额

( 资料来源 )瑞穗证券根据美国证券业协会 (SIA) 资料编制

3. 海外投资者的动向:对冲基金

对冲基金和共同基金的不同

( 资料来源 )瑞穗证券编制

对冲基金 共同基金

募集方法 ・私募产品 ・公募产品

运用规定・不在公募产品相关法律范围内,运用规定基本没有限制。

・受 Securities Act of 1933(证券法)、 Securities Exchange Act of 1934(证券交易所法)、 Investment Company Act of 1940(投资公司法)的限制。

运用方针及目标

・可以进行自由的投资活动。追求绝对值的回报。行情上涨则可以通过在买超中融资买入获得高回报,即使行情下跌也可以通过卖出来获得额外回报。

・以保护投资者为首要目标运用基金。 ・以安全运用为目的,禁止融资买入和使用金融衍生品。追求与行情趋势对应的相对回报。

手续费・除运用手续费以外,可收取 National Association of Securities Dealers规定外的手续费(成功报酬= 通常收益的 20%)(仅凭这一点就可以使运用者的热情千差万别)

・收取 NASD规定的运用手续费。

投资者

・一般投资者无法进行投资。基于 Private Placement Rule ,只向特定投资者(富裕阶层)销售。不受投资公司法约束,而是基于投资企业工会,募集投资者建立有限公司合作关系。大多数情况下运用者会运用自有资本建立普通合作伙伴关系。

・一般的投资者也可进行投资。

信息公开 ・受证券法条例 D规定,不得进行宣传广告(经营信息基本不公开)。

・要求公开公司信息。

注)①截止 2004/1 月底数据为美国调查公司 LVMH集团的推算值② 2004/8 系 WSJ 的推算值③ 2005 ・ 06 年底为美国 HFR 公司的推算值

20

ⅰ)掌握现行体制

ⅱ)风险评估及防范措施

ⅲ)有效性的评价

完善企业伦理、行动规范等公司组织整体的规则

按照开发、制造、销售、物流、采购等不同业务流程

对现有的规则及业务内容进行整理

⇒审计法人进行检查 保证、编制审计报告

对各项业务的风险评估

⇒制订风险减低对策 书面化

⇒监测 改善

有效性的评价

( 资料来源 )经营调查室根据财务省资料编制

萨班斯—奥克斯利法的概要

3. 海外投资者的动向:美国的企业制度改革◆ 美国由于 2001年底安龙公司破产案后接连发生的企业丑闻,要求改善企业会计、审计制度、公司治理及改善证券分析 师因利益做出不当行为的呼声急速增加。 2002年 7月萨班斯—奥克斯利法 (SOX 法 )成立后,美国证券交易委员会 (SEC)即迅速展开了旨在恢复证券市场信任感的规定强化措施。◆ SOX法第 404条“在企业内贯彻实施内部治理条例”的规定,是 SEC 企业治理改革的重点。企业必须就每一项公司内部 手续接受外部审计法人的审计,并同时提交该会计师认可的审计报告和有关内部治理的报告。

萨班斯—奥克斯利法规定的内部治理的流程

( 资料来源 )瑞穗证券编制

确保审计法人的独立性◇ 原则上禁止向审计对象企业提供咨询业务。◇ 5禁止会计师对同一家企业审计超过 年以上。◇ 1该审计法人的原工作人员进入企业经营班子, 年内禁止对该企业的审计业务。

加强审计法人的监察体制◇ SEC - PCAOB设立 管辖下的独立机构 上市企业会计监察委员会( )

强化企业责任◇加强对经营班子的惩罚规定・ 20 5邮政、通信欺诈罪的监禁刑期上调为最高 年(目前为 年)・ 20对非法销毁相关资料等妨害调查的行为处以最高 年的监禁・CEO等对本公司公开内容的真实性负有证明义务。◇ SEC有权禁止有过舞弊行为的企业干部就任其他公司干部◇禁止上市公司向本公司干部的融资◇员工以年金基金形式持有本公司股票的买卖禁止期内,禁止经营班子的本公司股票买卖◇设立基金以管理从有过舞弊行为的经营班子征收的民事制裁罚款◇ 对内部举报者的保护(禁止解雇及其他不公平待遇)◇帐外交易的季度公开等,财务信息公开的加强

其他◇ SEC 1要求 于 年以内制定有关防止证券分析师因利益做出不当行为的规则。◇ SEC要求 对评级公司的作用等进行相关调查。◇ SEC 2003 SEC 7. 8 200的预算及人员扩充( 年度 预算 亿美元,新增雇员 名)◇ 外国审计法人对在美国上市的企业进行审计时,同样适用本法。◇ 对于在美国市场上发行证券者同样适用本法。

21

◆ 欧美围绕资产运用业者进行了数次改革,这些改革为今天的运用市场扩大也做出了贡献。◆ 美国 SEC 从 2003年初开始着手进行投资信托制度改革。 2000 年 IT 泡沫崩溃后,随着投资信托市场的萎缩,运用公司的 竞争激化, 2003年秋季发生了对冲基金、金融机构等丑闻。以此为契机进行了投资信托信息公开改善、公司治理改革 等,市场朝向健全化发展。◆ 2006 年 2 月,美国 SEC 引进了要求对冲基金向投资顾问业注册的“对冲基金规则”,但是 2006 年 6 月,联邦高等法院宣布 该规则违法,将其废止。美国现正在摸索“间接规则”方法,不需要注册等直接对对冲基金的限制,而是通过与其进行 交易的金融机构进行监督。与此相对,德国、法国等国家依然肯定对冲基金的直接规则。

美国 SEC 的投资信托制度改革

( 资料来源 )瑞穗证券根据 SEC 资料编制

3. 海外投资者的动向:欧美的运用制度改革

规则 采用日期 内容

①守法经营规定 2003/ 12 ◆ 制订运用公司的守法经营规定,设置责任董事。

2004/ 2

2004/ 4

④运用公司的伦理规范 2004/ 7

⑤基金的治理 2004/ 7

2004/ 8

2004/ 12SEC⑦对冲基金在 的注册登记 ◆ SEC根据美国投资顾问业法,对冲基金必须在 注册登记,

SEC并向 汇报运用情况。

◆运用公司应在向股东提供的报告中,公开股东所负担的费用及金融资产的概要。

◆运用公司应告知频繁买卖证券资产所产生的投资者风险。

◆ “ ”运用公司必须制订 伦理及行为准则 。特指基金经理的个人交易及因自我利益令投资者蒙受损失的行为。

◆ 75%公司型投资信托的董事会主席、以及至少 的董事必须“ ”是独立于运用公司的 独立董事 身份。

◆ 公开基金经理所管理的其他帐号、报酬体系、基金的持股情况等。

②股东的费用、金融资产内容的公开

③短期买卖的信息公开

⑥基金经理个人信息公开

22

日本投资者的方向性:今后追求的目标【个人投资者】◆ 有必要从存款等固定利率产品为主的运用,转向包括风险性资产在内的多样化资产分散投资的资产运用。由于低生 育率老龄化的发展,现行的年金制度正面临很大的转折。年金制度的崩溃,要求国民们通过个人努力和个人责任积 累资产。◆ 作为一种品种丰富、销售渠道广泛,能够满足多元化需求的产品,投资信托的深入普及是关键。◆ 为提高个人的投资知识,要求证券界加强对风险产品的启蒙教育、咨询业务以及个人责任的贯彻。

【机构投资者】◆ 通过放宽运用限制,进一步提高年金及投资信托等资产运用效率,同时,必须通过准入制度实现运用机构的多样 化。尤其伴随着老龄化的加快,年金的重要性和问题点已经日益突出。年金资产运用的效率化是燃眉之急的课题。◆ 随着运用限制的放宽,培养机构投资者的环境渐趋完备。其资产运用如果能够摆脱旧形式,股市等证券市场将获得 进一步扩大、多元化、活性化的原动力。◆ 为此,提高机构投资者运用技术水平的同时,个人投资者能否有效利用机构投资者,个人责任原则能否贯彻到个人 投资者将非常重要。 ( 个人投资者监控能力的提高、企业信息公开的贯彻落实非常重要 )

【政府当局等】◆ 撤消阻碍市场内外竞争的规定,除法制以外,还必须对会计制度、税制、市场基础设施等进行改革,使其符合全球 标准。◆ 不公平交易的预防对策、惩罚措施的完善、市场监管部门的功能强化 ( 设置日本版 SEC 的研究 ) 等必不可少。

23

ⅡⅡ . . 中国市场和日本投资者中国市场和日本投资者

24

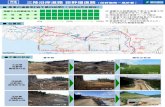

中国股市的市值总额 中国股价指数的变迁(上海综合指数)

( 资料来源 )瑞穗证券根据中国证券监督管理委员会资料编制

◆ 2000 年,中国股市的市值总额达到约 5 万亿元,此后也一直保持在很高的水平。

◆ 上海综合股指、香港市场上与中国有关的具有代表性股指“ H股指数”以及中国大陆企业等所组成的“红筹股指数”经过

2000 年以后的兴盛和回落,从 2005年起再次反弹回升。中长期性的快速经济增长,对于非流通股改革等政策面的

期待, 2006 年的股价有所上升,同年底的市值接近 9 万亿元。

( 资料来源 )瑞穗证券根据 Bloomberg、 CEIC统计数据编制

1. 中国证券市场的概况

0

10,000

20,000

30,000

40,000

50,000

60,000

70,000

80,000

90,000

100,000

1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 20060%

10%

20%

30%

40%

50%

60%

市值总额

市价总额(仅流通股)

市值总额/GDP(右轴)

(忆元)

0

500

1,000

1,500

2,000

2,500

3,000

3,500

1990

年12

月

1991

年6 月

1991

年12

月

1992

年6 月

1992

年12

月

1993

年6 月

1993

年12

月

1994

年6 月

1994

年12

月

1995

年6 月

1995

年12

月

1996

年6 月

1996

年12

月

1997

年6 月

1997

年12

月

1998

年6 月

1998

年12

月

1999

年6 月

1999

年12

月

2000

年6 月

2000

年12

月

2001

年6 月

2001

年12

月

2002

年6 月

2002

年12

月

2003

年6 月

2003

年12

月

2004

年6 月

2004

年12

月

2005

年6 月

2005

年12

月

2006

年6 月

2006

年12

月

公开发放国有股01/6( )

WTO加入01/12( )

再冻结国有股发放02/6( )

SARS风波03( 年初)

NY上市中国企业的虚假财务04/报道、禽流感风波( 初)

03 -04日本对中国股的投资热( 年秋年秋)

IPO中断04/9 05/1( ~ )

再次公开发放国有股05/4( 月底)

25

2. 日本的中国投资:作为投资对象,期待高涨的中国股投资信托◆ 日本的中国股投资信托情况

・中国股投资信托 (含香港上市 ) 的余额在 2003 年 10 月前快速增长, 2004 年 9 月底时达到 7,400亿日元,之后由于受到

向印度股转移等的影响而出现缩减, 2005 年 12 月约为 5,000亿日元。

・ 2006 年底的运用余额超过 7,000 亿日元达到历史新高。从中国经济持续高速成长的现状来看,中国的股票行情非常

看好,又一次受到欢迎。

【参考:日兴 CORDIAL集团的事例】

・日兴资产管理公司取得 QFII 资格许可 (2003/12) 。投资额度从最初的 0.5 亿美元增加到后来的 2.5 亿美元。

灵活利用 QFII 投资额度,设立直接投资 A 股的追加型公募投资信托。

参考:日本各家主要・中小证券公司的中国股操作情况 (2005 年 4 月份开始 )

( 资料来源 )瑞穗证券根据瑞穗综合研究所资料编制

证券公司 开始时期 操作股票 备注

东洋 1993年夏 H香港( 股・红筹股・GEM)B上海 股・ B深圳 股 ・ 05/ 3取得香港证券交易所的会员资格( )

蓝泽 1993年 H香港( 股・红筹股・GEM)B上海 股・ B深圳 股

・ 1500 “投资约 万日元注册成立从事投资咨询业务的当地法人企业 上” 05/ 5海蓝泽投资咨询 ,提供独有的投资信息。( )

・与申银万国证券集团合作,面向日本国内的个人投资者销售以中国未公开发行的企业股票基金及上市企业的股票基金为两大投资方向的FoF 05/ 6( )

内藤 1995 12年 月 H香港( 股・红筹股・GEM)B上海 股・ B深圳 股

・ B “ ” 02/ 10取得可进行上海 股交易的 交易席位 ( )・ 03/ 9在上海设立派驻人员事务所( )・取得上海证券交易所的海外特别会员(拥有与交易所运营相关的部

05/ 3分权利)资格( )

Uni t ed Worl d 2002 7年 月 H香港( 股・红筹股・GEM) 拥有与香港证券交易所直接相连的系统。

冈三 2002 10年 月 H香港( 股・红筹股・GEM)B上海 股・ B深圳 股 拥有与香港证券交易所直接相连的系统。

乐天 2003 2年 月 H香港( 股・红筹股・GEM) BANK OF CHI NA I NTERNATI ONAL 利用 的交易系统

松井 2005 3年 月 H香港( 股・红筹股・GEM) Uni t ed Worl d利用 的交易系统

E- Trade 2005 3年 月 H香港( 股・红筹股・GEM) 利用汇富金融的交易系统

活力门 2005 3年 月 H香港( 股・红筹股・GEM) Uni t ed Worl d利用 的交易系统

Beans日兴 2005 4年 月 H香港( 股・红筹股・GEM) Uni t ed Worl d利用 的交易系统

26

◆ 进入 21 世纪,欧美投资银行和中国当地证券业者的合资公司、欧美著名银行对当地银行的投资行为接连不断。

◆ 日本的金融机构也正在加强对华战略。证券公司方面, 2004 年大和 SMBC 与当地证券公司组建合资证券公司之外,还

有一些金融机构正在计划设立对华投资基金。

◆ 2004至 2005 年,最先进军中国证券市场的有摩根士丹利和 UBS 。摩根士丹利于 1995 年与中国当地银行合并成立了

CICC ,在股票承销、 M&A 方面在中国拥有不菲的成绩。 1994 年至 2004 年的股票承销额排名前三位的分别是第 1 位

CICC ( 151亿美元)、第 2 位摩根士丹利( 84亿美元)、第 3 位高盛集团( 79亿美元)。最近主要的合资金融机构成立及投资动向 中国投资银行市场排行榜( 2004/4-2005/3)

( 资料来源 )瑞穗证券根据新闻报道编制

( 资料来源 )瑞穗证券根据 Thomson Financial编制

3. 欧美的金融机构扩大对华业务

【合资证券公司】

合资公司名 时间 外商 外资出资比率 中方 中国出资比率 其他

中国国际金融CICC( )

1995年 摩根士丹利 34.3%中国建设银行 43.35%1资本金: 亿美元

Full Licence业务

中银国际证券 2002 3年 月 中国银行(香港现法) 49%联合中国石国际开

发投资 其他21%

12%

15资本金: 亿元Full Licence业务

华欧国际证券 2003 4年 月Credit Lyonais

Securities Asia等33%湘财证券 67% 5资本金: 亿元

BNP长江巴黎巴证券

2004 3年 月BNP Paribas

Peregrine33%长江证券 67% 6资本金: 亿元

海际大和证券 2004 11年 月 SMBC大和证券 33% 上海证券 67% 5资本金: 亿元

高盛高华证券 2004 12年 月 高盛集团 33%高华证券 67% 1.5资本金: 亿美元

北京证券 2005 9年 月 UBS 20%北京证券 -UBS向北京证券出资。首次由外商向中国当地证券公司出资

【向中国当地银行出资一览】

时间 外商(出资方)外资出资比率

2006/10(截止 )中国 备注

2003年1月 花旗银行 3.8% 上海浦东发展银行・出 7 200 2006 11资约 , 万美元。 年 月,联

IBM 85%合中国人寿保险、 取得 。

2004年8月 HSBC 19.9%中国交通银行

2005年6月 美国银行 9%中国建设银行 · 30出资约 亿美元

2005年8月 苏格兰皇家银行 10%中国银行

2005年7月 新加坡淡马锡 6%中国建设银行

2005年8月 新加坡淡马锡 5%中国银行

2005年8月 美林 1%中国银行

2005年9月 渣打银行 19.9% 渤海银行

2005年9月 UBS 1.3% 中国银行

2005年10月 德国银行 14%华夏银行

2006年1月 AmericanExpress 1%中国工商银行

2006年2月 BNP巴黎巴 19%南京市商业银行

2006年6月 高盛集团 6%中国工商银行

排位 份额 排位 份额 排位 份额高盛集团 4位 10.7% 10位 5.9% 13位 1.3%

摩根士丹利 3位 11.2% 8位 3.6% 1位 15.8%

美林 1位 14.0% 10位 3.6% 17位 0.7%

花旗集团 7位 4.1% 13位 2.3% 15位 1.1%

J P摩根 11位 1.5% 15位 1.5% 14位 1.1%

UBS 6位 4.7% 5位 7.2% 9位 1.7%

CSFB - - 14位 1.9% - -

BNP巴黎巴 5位 5.6% 5位 7.2% - -

德国银行 13位 1.3% 3位 7.5% 6位 4.0%

HSBC 8位 4.0% 4位 7.5% 19位 0.6%

CICC 2位 12.1% 1位 22.5% 11位 1.6%

股票承销 债券承销 M&A

27

4. 中国证券市场的课题◆ 结构性课题・在过去宽松的上市标准下得以上市的企业的存在。

・占发行股数 6 成以上的非流通股的存在。

・机构投资者的培育的滞后。

・公司债市场欠发达:实际上只有大型国有企业才能发行公司债。

・股票上市及公司债发行的上市、发行时的企业选择标准不明确。

・由于当局为解决长期行情低迷及缓解供需矛盾而采取 IPO抑制政策,导致目前的股票市场

没有充分发挥融资的功能。

◆ 企业的课题・公司治理问题导致的企业违规行为

・对于信息公开的意识淡薄

◆ 证券业者的课题・市场低迷和恶性竞争导致的经营环境恶化

・违规交易:投资信托交易、证券公司挪用顾客资金

28

中国证券市场存在的课题

5. 为解决问题进行的市场改革、政府的措施

◆上市企业的资质 (过去宽松的上市标准 )◆占发行股数 6 成以上的非流通股的存在◆数量稀少的长期投资者、机构投资者◆欠发达的公司债市场

① 证券市场改革◆ 提高上市企业资质:修改上市制度,引入保荐人制度

◆ 公司治理:确保流通股股东权益,非流通股制度的改革

◆ 中介业者的正规化:顾客资产的分别管理,投资者保护基金的设立

◆ 培育机构投资者: QFII 的导入,保险年金运用限制放宽,培育投资信托市场

◆民间债市场的培育:一般金融债券解禁, CP 解禁

◆ 不完善的公司治理导致的企业违规行为◆ 对于信息公开的意识淡薄

【结构性课题】

【企业的课题】

◆ 市场低迷和恶性竞争导致的经营环境恶化◆违规交易、违规行为 ( 资产管理、挪用顾客资金 )

【证券业者的课题】

② 证券法修订◆ 制度变更:下调股份公司的最低注册资金和股东人数,放宽本公司股票的买 入,引进证券金融衍生产品、信用交易等。◆ 公司治理:防止大股东滥用股东权利,防止股东等的违规交易,引进股东代 表诉讼制度等。◆ 企业的信息公开扩充:公开股东等的报酬,实际拥有人的信息公开,适时公 开项目的强化等。◆加强惩罚和监督:引进对违规行为的损害赔偿责任制,扩大内部交易范围, 设立投资者保护基金,加强监督机构的权限等。

③ 促进外资等投资◆吸引对高新产业、新兴服务业等特定领域工业地区的投资◆ 对设立跨国企业的研究开发基地,人才培育基地加以奖励◆ 在保护国内自主品牌的前提下,吸引外资参加国内企业改革◆有效利用国外资本市场,支持国内企业的海外上市◆ 完善风险投资撤离规定,奖励海外投资公司等的对华投资◆奖励具备条件的海外组织对国内证券公司及投资公司的出资

29

6. 今后中国证券市场面临的课题◆ 证券制度改革等目标方向性和日本欧美等国大致相同,但今后必须进一步加强提高。

◎提高市场的透明度・上市标准、发行标准的明确化。根据市场原理选择发行体。

・信息公开规范的严格化。

◎企业及证券业者的问题・通过推动与外资的合资,实现高透明度的经营、交易。

・为防止企业的违规行为,实施公司治理改革 ( 外部董事制度、内部控制制度等的探讨 )

・对违规行为,制订严格的惩罚规定

◎其他・通过推动与外资的合资,从而提高证券公司、运用公司的金融业务水平和竞争力。

・培养股票、债券市场,促进其作为融资市场的功能。

・投资者教育,个人自认原则的落实。

30

◆ 日本的机构投资者、个人投资者和证券公司,经历了 80 年代的泡沫经济期和泡沫崩溃后90 年代的经济低迷期,以及 2003 年以后经济和股市的复苏期,切实提高了自身素质。同时,以欧美的法律规定等为参考,进行了有效的证券制度改革,努力培育健康的证券市场。

◆ 中国证券市场的培育、制度改革,从方向性而言,和欧美及日本的目标基本是一致的。但是,提高市场的透明度、企业的公司治理改革等等,今后面临的课题还很多。

◆ 目前,从培育中国国内市场和业者为出发点,制定了外国机构投资者的投资范围限制等相关规定,但是将来这些规定势必视情况而逐渐放宽,以加强证券公司、运用公司等的竞争力。

◆ 今后瑞穗证券也将一如既往地为中国证券市场的发展与推动日本对华投资而努力。

对各位的聆听表示衷心感谢。

◆ 日本的机构投资者、个人投资者和证券公司,经历了 80 年代的泡沫经济期和泡沫崩溃后90 年代的经济低迷期,以及 2003 年以后经济和股市的复苏期,切实提高了自身素质。同时,以欧美的法律规定等为参考,进行了有效的证券制度改革,努力培育健康的证券市场。

◆ 中国证券市场的培育、制度改革,从方向性而言,和欧美及日本的目标基本是一致的。但是,提高市场的透明度、企业的公司治理改革等等,今后面临的课题还很多。

◆ 目前,从培育中国国内市场和业者为出发点,制定了外国机构投资者的投资范围限制等相关规定,但是将来这些规定势必视情况而逐渐放宽,以加强证券公司、运用公司等的竞争力。

◆ 今后瑞穗证券也将一如既往地为中国证券市场的发展与推动日本对华投资而努力。

对各位的聆听表示衷心感谢。

总结:对中国证券市场的启迪